## 令和のブラックマンデー再来を回避した要因週明けの東京株式市場は大幅安に見舞われた。前週末に発表された米国の雇用統計が市場の予想を下回る弱い内容であったことなどから米景気の減速懸念が台頭し米株式相場が下落した流れを受け、東京市場でも幅広い銘柄に売りが先行した。日経平均の下げ幅は一時900円を超え、心理的節目の4万円を下回る場面があった。市場参加者の多くは、日経平均が4451円安と過去最大の下げを記録した「令和のブラックマンデーの再来」が脳裏をよぎったことだろう。令和のブラックマンデーが起きたのは2024年8月5日とちょうど1年前。7月末に日銀の金融政策決定会合が行われた直後という日柄も8月2日に発表された米雇用統計が弱含んで株式相場の急落につながったという点もまったく同じだからだ。ところが今年2025年の日本株相場は昨年とは違う展開となった。売りが一巡した後は押し目買いなどが入り、下げ渋る展開となり、日経平均の終値は前週末比508円と1%強の下落にとどまり、終値でも4万円の大台をキープしたのだ。今回、日本株が米国発の雇用統計ショックを耐え、令和のブラックマンデー再来を回避した要因はいくつかあるが、いちばんわかりやすいのは日銀の姿勢だ。昨年2024年を振り返ると7月31日に日銀は、政策金利を0~0.10%から0.25%に引き上げた。円安による物価上振れの抑止が引き上げの理由の一つであった。さらに、日銀の植田和男総裁は、見通し通りに景気や物価が推移するのであれば利上げを継続することを示唆したのだった。それに対して今年は正反対とも言える状況である。日銀は会合で政策金利の現状維持を決めた。その後の記者会見で植田総裁は「物価見通しに直ちに大きな影響があるとはみていない」と語ったことをきっかけに、一段と円安が進んだ。市場は「日銀の姿勢は利上げを急がないハト派的な姿勢」ととらえたのである。こうした日銀の姿勢もあって、一時1.6%を超えた10年債利回りは足元で1.5%を下回る水準まで低下している。これが日本株の支えになっていると思われる。## 関税交渉妥結を受けての急騰は行き過ぎ日経平均は4万円台を維持しているが、これは上出来だろう。というのは関税交渉妥結を受けての急騰が、例えるなら「バッファー」であり、その分の修正で済んでいるのは、単にオーバーシュート分を吐き出したに過ぎないからだ。関税交渉妥結を受けての急騰は行き過ぎだったと思える。日米通商交渉が急転直下、妥結したのは7月23日。当初示されていた相互関税の税率が15%に下がっただけでなく自動車関税についても既存の関税率とあわせて15%とすることで合意した。これに市場は狂喜乱舞したと言っても過言ではないほどの反応を見せた。日経平均の上げ幅は一時1500円を超え、トヨタ自動車の株価は一時16%も上昇したのだから。翌、24日も楽観ムードは続いて日経平均は大幅続伸、取引時間中には4万2000円にワンタッチする場面があった。TOPIXは史上最高値を1年ぶりに更新した。しかし、これは前述した通り、明らかにオーバーシュートだろう。なぜなら、確かに関税率は下がったとはいえ、関税がかかるにはかかるのだ。経済や企業業績に対する悪材料がなくなったわけではないのである。そして肝心のファンダメンタルズ面が悪化している。グラフ1は筆者が算出している理論株価と実際の日経平均の値を示したものだが、直近は理論株価との乖離が拡大しているのがわかる。【グラフ1】理論株価と日経平均株価の推移出所:QUICKデータより筆者作成理論株価は企業業績の見通しと長期金利から算出する。前述の通り、金利が下がってくれたのは株価にとってのプラス要因だが、業績見通しのほうも低下している。この結果、日経平均の理論株価は現在のところ、3万8000円程度だ。もちろん実際の相場では株価は理論値通りとならないから現在のように4万円台がつくこともあるだろう。ただ、それは業績と金利といったファンダメンタルズ面からみれば、やや買われ過ぎの領域にあるということだ。【グラフ2】10年債利回りとEPS(一株当たり当期純利益)の推移出所:QUICKデータより筆者作成波乱含みの8月相場のスタートとなったが、これからは市場参加者も徐々に夏休みでマーケットを離れ、夏枯れムードも出始める頃だ。参院選、関税交渉の妥結、FOMC(米連邦公開市場委員会)、日銀会合、そして米雇用統計と重要イベントを通過して、マーケットはやや「祭りの後」の倦怠感が漂っている。そうしたなか注目は海外勢の買いが続くかどうかだ。東京証券取引所が7月31日に発表した7月第4週(22~25日)の投資部門別株式売買動向(東証と名証の合計)によると、海外投資家は7月第4週に6023億円買い越した。これで買い越しは17週連続で、この間の累計での買越額は6兆円超に上っている。海外投資家の買越期間の長さは2012年11月から始まったアベノミクス相場初期の18週連続に迫っている。ただ、過去の海外投資家の売買を月毎に見ると、8月は売り越すことが多かったというデータがある。記録的な外国人の買い越しが途切れるようだと、前述の通り、日経平均はファンダメンタルズ面からやや買われ過ぎと言えるだけに短期的な調整のリスクも念頭に入れておくべきだろう。## 7日に決算を発表するトヨタの業績に注目前段で足元で第1四半期の決算発表が佳境を迎える日本企業の業績モメンタムが下向きだと述べたが、そうしたなか注目は自動車、特に7日に決算を発表するトヨタ自動車(7203)の業績だ。関税の影響も気になるところだが、それを抜きにしてシンプルに業績がいい。米国の7月の新車販売台数が先日発表されたがトヨタは約2割も伸びた。しかも値上げしても売れ行きが落ちない。それもあって、トヨタは2025年の世界生産台数を約1000万台とする計画を主要な部品メーカーへ伝えたと報じられている。上述の通り、販売が好調のため年初時点の計画(約990万台)からやや上振れし、実現すれば、過去最高だった2023年実績(1003万台)に迫る水準となるという。為替相場が大きく動く中、トヨタの上方修正に期待がかかる。その為替だが、雇用統計でドル安円高に反転するまでは、円安が進んでいた。その背景はFRB(米連邦準備制度理事会)のタカ派姿勢だった。7月30日のFOMCでは5会合連続となる政策金利の据え置きを決めた。ボウマン金融監督担当副議長とウォラー理事は0.25%の利下げ実施を求めて反対票を投じた。32年ぶりの理事2人の反対は注目を浴びたが、このふたりはトランプ大統領の息がかかった人物で、反対票を投じるのは想定内。それよりも、あれだけトランプ大統領の恫喝とも言える利下げ要求を受けながらも毅然とした態度を取り続けるパルエル議長の姿勢を市場はタカ派的ととらえたのだ。パウエル議長は特段、タカ派的なコメントをしたわけではないのだ。インフレに対する警戒感をとかなかったのはこれまでと同じである。それでも市場はトランプ氏の要求に少しは配慮を見せるかもしれないと思っていた節があったのだろう、そういう邪推を完全に退けたパウエル議長の姿勢に為替市場はドル高で応えたのだ。その時点の市場の見方は、利下げは当分ないかもしれないというものに傾いたのだが、雇用統計で市場のムードは一変した。米国の景気の先行きに暗雲が立ち込め始め、雇用統計を受けて米債券市場では金融政策の影響を受けやすい2年債の利回りが一時、前日比0.29%低い3.66%まで急低下した。いったんは後退したFRBの利下げが急速に織り込まれている。FRBの利下げ自体は米国株にとって追い風になるが、それで為替が円高に振れれば日本株には重石となる。しかし、それほど円高にはならないのではないかと見ている。日米の金融政策の方向は逆だが利下げ・利上げを進めるペースがそれほど速くないだろうという見立てがひとつ。そしてもうひとつの理由は通商交渉で決まった米国への投資だ。日本は5500億ドルの投資を約束した。それに続いて韓国は3500億ドルの投資を約束した。併せて9000億ドルの投資が今後実行される運びだ。この内訳は「投資」「融資」「融資保証」に分かれ、実際には融資の部分が大きいとされるがまだ全容はわかっていない。しかし、いずれにせよ巨額のドル・ファンディングの需要が出るのはほぼ間違いないだろう。それが直近見られたドルの底堅さにつながっていたのではないかと思われる。そして、この構図はまだこれから徐々に明らかになってくるので相場には完全に織り込まれていないドル高要因だろう。

日経平均4万円はファンダメンタルズ面からやや買われ過ぎ 上値追いには業績モメンタムの向上が必要 | ストラテジーレポート | マネクリ マネックス証券の投資情報とお金に役立つメディア

令和のブラックマンデー再来を回避した要因

週明けの東京株式市場は大幅安に見舞われた。前週末に発表された米国の雇用統計が市場の予想を下回る弱い内容であったことなどから米景気の減速懸念が台頭し米株式相場が下落した流れを受け、東京市場でも幅広い銘柄に売りが先行した。日経平均の下げ幅は一時900円を超え、心理的節目の4万円を下回る場面があった。

市場参加者の多くは、日経平均が4451円安と過去最大の下げを記録した「令和のブラックマンデーの再来」が脳裏をよぎったことだろう。令和のブラックマンデーが起きたのは2024年8月5日とちょうど1年前。7月末に日銀の金融政策決定会合が行われた直後という日柄も8月2日に発表された米雇用統計が弱含んで株式相場の急落につながったという点もまったく同じだからだ。

ところが今年2025年の日本株相場は昨年とは違う展開となった。売りが一巡した後は押し目買いなどが入り、下げ渋る展開となり、日経平均の終値は前週末比508円と1%強の下落にとどまり、終値でも4万円の大台をキープしたのだ。

今回、日本株が米国発の雇用統計ショックを耐え、令和のブラックマンデー再来を回避した要因はいくつかあるが、いちばんわかりやすいのは日銀の姿勢だ。

昨年2024年を振り返ると7月31日に日銀は、政策金利を0~0.10%から0.25%に引き上げた。円安による物価上振れの抑止が引き上げの理由の一つであった。さらに、日銀の植田和男総裁は、見通し通りに景気や物価が推移するのであれば利上げを継続することを示唆したのだった。

それに対して今年は正反対とも言える状況である。日銀は会合で政策金利の現状維持を決めた。その後の記者会見で植田総裁は「物価見通しに直ちに大きな影響があるとはみていない」と語ったことをきっかけに、一段と円安が進んだ。市場は「日銀の姿勢は利上げを急がないハト派的な姿勢」ととらえたのである。

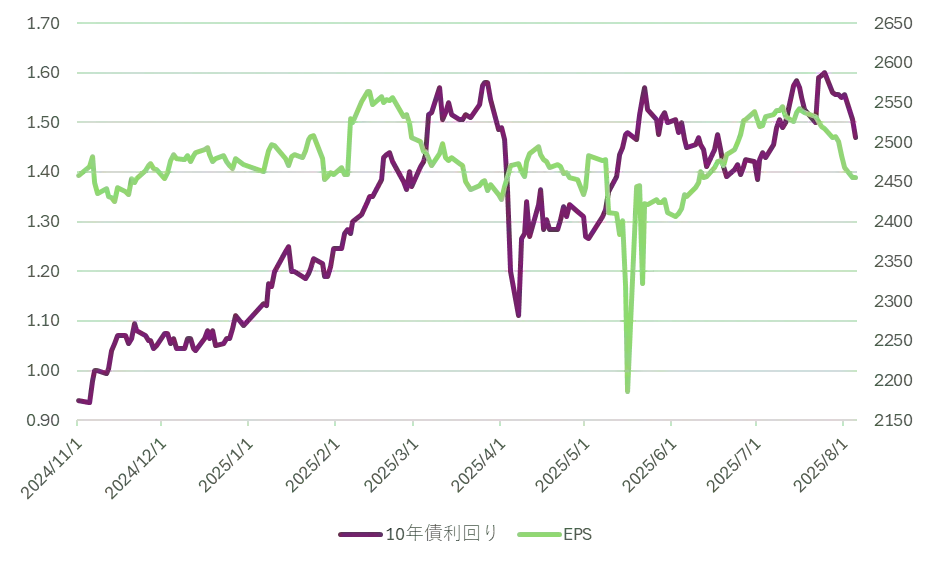

こうした日銀の姿勢もあって、一時1.6%を超えた10年債利回りは足元で1.5%を下回る水準まで低下している。これが日本株の支えになっていると思われる。

関税交渉妥結を受けての急騰は行き過ぎ

日経平均は4万円台を維持しているが、これは上出来だろう。というのは関税交渉妥結を受けての急騰が、例えるなら「バッファー」であり、その分の修正で済んでいるのは、単にオーバーシュート分を吐き出したに過ぎないからだ。

関税交渉妥結を受けての急騰は行き過ぎだったと思える。日米通商交渉が急転直下、妥結したのは7月23日。当初示されていた相互関税の税率が15%に下がっただけでなく自動車関税についても既存の関税率とあわせて15%とすることで合意した。これに市場は狂喜乱舞したと言っても過言ではないほどの反応を見せた。日経平均の上げ幅は一時1500円を超え、トヨタ自動車の株価は一時16%も上昇したのだから。翌、24日も楽観ムードは続いて日経平均は大幅続伸、取引時間中には4万2000円にワンタッチする場面があった。TOPIXは史上最高値を1年ぶりに更新した。

しかし、これは前述した通り、明らかにオーバーシュートだろう。なぜなら、確かに関税率は下がったとはいえ、関税がかかるにはかかるのだ。経済や企業業績に対する悪材料がなくなったわけではないのである。

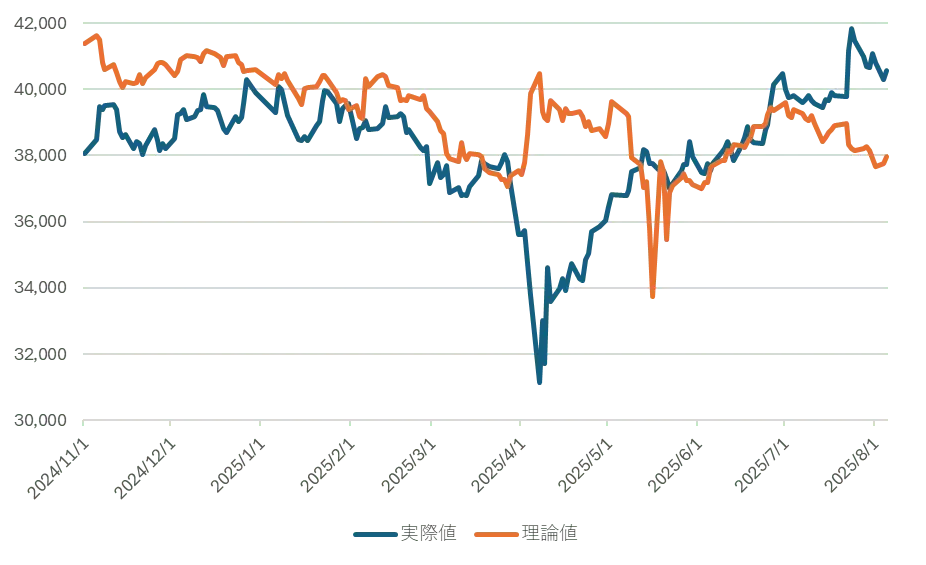

そして肝心のファンダメンタルズ面が悪化している。グラフ1は筆者が算出している理論株価と実際の日経平均の値を示したものだが、直近は理論株価との乖離が拡大しているのがわかる。

【グラフ1】理論株価と日経平均株価の推移 出所:QUICKデータより筆者作成

理論株価は企業業績の見通しと長期金利から算出する。前述の通り、金利が下がってくれたのは株価にとってのプラス要因だが、業績見通しのほうも低下している。この結果、日経平均の理論株価は現在のところ、3万8000円程度だ。もちろん実際の相場では株価は理論値通りとならないから現在のように4万円台がつくこともあるだろう。ただ、それは業績と金利といったファンダメンタルズ面からみれば、やや買われ過ぎの領域にあるということだ。

出所:QUICKデータより筆者作成

理論株価は企業業績の見通しと長期金利から算出する。前述の通り、金利が下がってくれたのは株価にとってのプラス要因だが、業績見通しのほうも低下している。この結果、日経平均の理論株価は現在のところ、3万8000円程度だ。もちろん実際の相場では株価は理論値通りとならないから現在のように4万円台がつくこともあるだろう。ただ、それは業績と金利といったファンダメンタルズ面からみれば、やや買われ過ぎの領域にあるということだ。

【グラフ2】10年債利回りとEPS(一株当たり当期純利益)の推移 出所:QUICKデータより筆者作成

波乱含みの8月相場のスタートとなったが、これからは市場参加者も徐々に夏休みでマーケットを離れ、夏枯れムードも出始める頃だ。参院選、関税交渉の妥結、FOMC(米連邦公開市場委員会)、日銀会合、そして米雇用統計と重要イベントを通過して、マーケットはやや「祭りの後」の倦怠感が漂っている。そうしたなか注目は海外勢の買いが続くかどうかだ。

出所:QUICKデータより筆者作成

波乱含みの8月相場のスタートとなったが、これからは市場参加者も徐々に夏休みでマーケットを離れ、夏枯れムードも出始める頃だ。参院選、関税交渉の妥結、FOMC(米連邦公開市場委員会)、日銀会合、そして米雇用統計と重要イベントを通過して、マーケットはやや「祭りの後」の倦怠感が漂っている。そうしたなか注目は海外勢の買いが続くかどうかだ。

東京証券取引所が7月31日に発表した7月第4週(22~25日)の投資部門別株式売買動向(東証と名証の合計)によると、海外投資家は7月第4週に6023億円買い越した。これで買い越しは17週連続で、この間の累計での買越額は6兆円超に上っている。海外投資家の買越期間の長さは2012年11月から始まったアベノミクス相場初期の18週連続に迫っている。ただ、過去の海外投資家の売買を月毎に見ると、8月は売り越すことが多かったというデータがある。記録的な外国人の買い越しが途切れるようだと、前述の通り、日経平均はファンダメンタルズ面からやや買われ過ぎと言えるだけに短期的な調整のリスクも念頭に入れておくべきだろう。

7日に決算を発表するトヨタの業績に注目

前段で足元で第1四半期の決算発表が佳境を迎える日本企業の業績モメンタムが下向きだと述べたが、そうしたなか注目は自動車、特に7日に決算を発表するトヨタ自動車(7203)の業績だ。関税の影響も気になるところだが、それを抜きにしてシンプルに業績がいい。米国の7月の新車販売台数が先日発表されたがトヨタは約2割も伸びた。しかも値上げしても売れ行きが落ちない。それもあって、トヨタは2025年の世界生産台数を約1000万台とする計画を主要な部品メーカーへ伝えたと報じられている。上述の通り、販売が好調のため年初時点の計画(約990万台)からやや上振れし、実現すれば、過去最高だった2023年実績(1003万台)に迫る水準となるという。為替相場が大きく動く中、トヨタの上方修正に期待がかかる。

その為替だが、雇用統計でドル安円高に反転するまでは、円安が進んでいた。その背景はFRB(米連邦準備制度理事会)のタカ派姿勢だった。

7月30日のFOMCでは5会合連続となる政策金利の据え置きを決めた。ボウマン金融監督担当副議長とウォラー理事は0.25%の利下げ実施を求めて反対票を投じた。32年ぶりの理事2人の反対は注目を浴びたが、このふたりはトランプ大統領の息がかかった人物で、反対票を投じるのは想定内。それよりも、あれだけトランプ大統領の恫喝とも言える利下げ要求を受けながらも毅然とした態度を取り続けるパルエル議長の姿勢を市場はタカ派的ととらえたのだ。パウエル議長は特段、タカ派的なコメントをしたわけではないのだ。インフレに対する警戒感をとかなかったのはこれまでと同じである。それでも市場はトランプ氏の要求に少しは配慮を見せるかもしれないと思っていた節があったのだろう、そういう邪推を完全に退けたパウエル議長の姿勢に為替市場はドル高で応えたのだ。

その時点の市場の見方は、利下げは当分ないかもしれないというものに傾いたのだが、雇用統計で市場のムードは一変した。米国の景気の先行きに暗雲が立ち込め始め、雇用統計を受けて米債券市場では金融政策の影響を受けやすい2年債の利回りが一時、前日比0.29%低い3.66%まで急低下した。いったんは後退したFRBの利下げが急速に織り込まれている。

FRBの利下げ自体は米国株にとって追い風になるが、それで為替が円高に振れれば日本株には重石となる。しかし、それほど円高にはならないのではないかと見ている。日米の金融政策の方向は逆だが利下げ・利上げを進めるペースがそれほど速くないだろうという見立てがひとつ。そしてもうひとつの理由は通商交渉で決まった米国への投資だ。日本は5500億ドルの投資を約束した。それに続いて韓国は3500億ドルの投資を約束した。併せて9000億ドルの投資が今後実行される運びだ。この内訳は「投資」「融資」「融資保証」に分かれ、実際には融資の部分が大きいとされるがまだ全容はわかっていない。しかし、いずれにせよ巨額のドル・ファンディングの需要が出るのはほぼ間違いないだろう。それが直近見られたドルの底堅さにつながっていたのではないかと思われる。そして、この構図はまだこれから徐々に明らかになってくるので相場には完全に織り込まれていないドル高要因だろう。